昨年末もしるこさんによる「ふるさと納税」講座が開かれました。

やってみると簡単ですが、やるまではチンプンカンプンでハードルが高いですよね。

そこで超絶ざっくりと「ふるさと納税」についてまとめましたので、ぜひ、しるこさんの配信と併せてご参照ください♪

「ふるさと納税」はとってもお得なので、この機会にぜひ挑戦してみましょう!

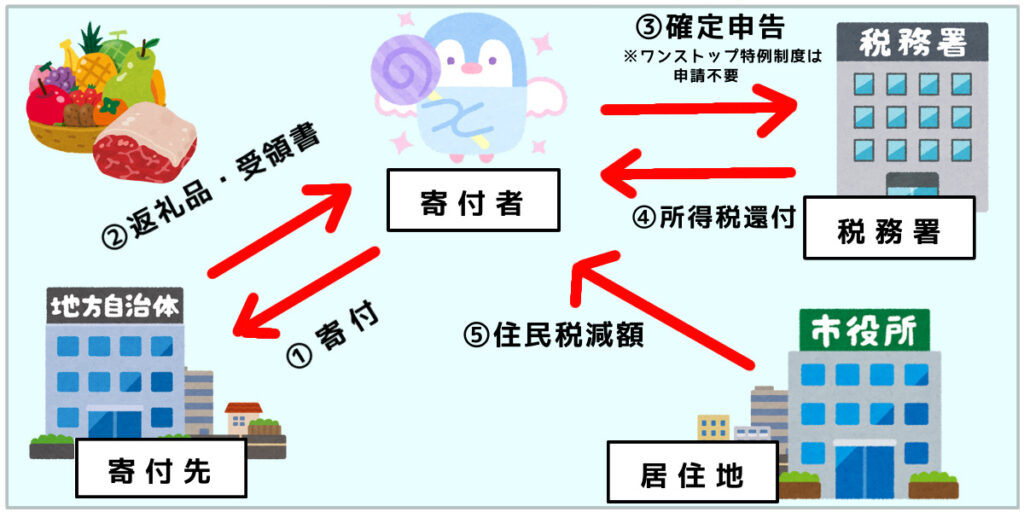

STEP1 「ふるさと納税」って何?

「ふるさと納税」とは、応援したい自治体に寄付ができる制度です。

①税金が控除(還付)される

②返礼品がもらえる

③寄付の使い道を指定できる

④寄付先の自治体が5つまでの場合、確定申告不要(ワンストップ特例制度)

何故こんなにもお得だと言われているかというと①②が大きいですね。

ただ寄付をするだけでは、このメリットは得られません。

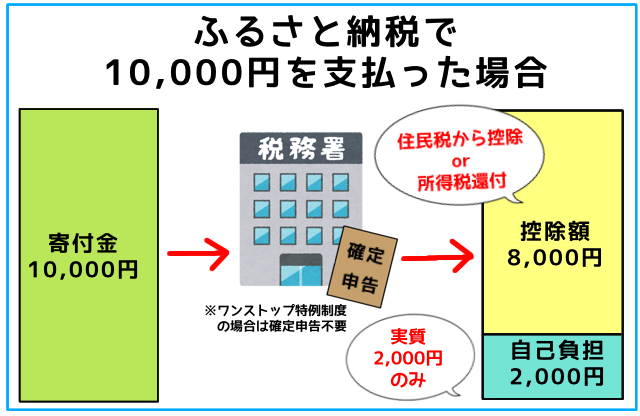

①税金の控除(還付)について

控除上限額内で寄付を行うと、合計寄付額から2,000円を引いた額について所得税の還付、住民税の控除を受けることができます。

一見難しく感じるかもしれませんが、ざっくり言うと会社員であれば寄付した一部の金額分、翌年の住民税から引かれるのです。

Q:還付ってなに?

A:納めた税金の一部が戻ってくることです。

Q:控除ってなに?

A:税金から一定の金額を差し引くことです。

つまり

どうせ納税するなら、ふるさと納税した方が返礼品の金額分お得!

ということになります。

しかも、楽天ならお買い物マラソンなどキャンペーンと組み合わせると

2,000ポイント以上付与されることもあるので更にお得です!!

いくらまで寄付できるの?

控除上限額、平たく言うとお得に寄付できる金額は収入によって異なります。

サイトで簡単にチェックできるので調べてみましょう♪

■ざっくり目安を知りたい方はこちら

かんたんシミュレーション

■保険など控除や複数収入があって、正確な金額が知りたい方はこちら

源泉徴収票を用意してね!

詳細シミュレーション

源泉徴収票って何?

1月1日~12月31日の1年間で、自分の収入がどれくらいか、所得税をどれくらい納付したのかが記載された書類です。

会社員であれば、1月頃に給与明細と一緒に渡されます。

寄付上限額(目安)が29,717円の場合、約29,000円までふるさと納税できるよ!返礼品を選べるよ!

ということです。

後は、金額内に収まるように好きな自治体の好きな返礼品を選ぶだけ。

ワンストップ特例制度にするなら、5自治体までであれば分けてもOK!

29000円を選択でも、10000円+10000円+9000円でも選択できます!

ただし、自分が住んでいる自治体へのふるさと納税はできません!

ただの寄付となってしまい、税金控除の対象とはなりませんのでご注意ください。

いつからいつまでに申し込めばいいの?

ふるさと納税は、1月1日~12月31日の間に寄付した旨を申請すると、翌年に所得税の還付、住民税の控除が受けられます。

そのため、毎年12月になると駆け込みでふるさと納税を申し込む人が多く、話題になりやすいのです。

ちなみに、12月31日過ぎたら申し込めない訳ではなく、翌年分の寄付になるだけなのでご安心ください。

また、本年分の申請は翌年の1月10日必着分までとなります。

自治体によっては、申請書類が届くのが遅い場合がありますので、余裕を持ってのお申込みをオススメします。

例)

①2022年1月1日にふるさと納税を申し込んだ

➡ 申請書類を郵送し、2022年2月1日に自治体に届いた

➡ 2023年の税金が還付、控除

②2022年12月1日にふるさと納税を申し込んだ

➡ 申請書類を郵送し、2023年1月9日に自治体に届いた

➡ 2023年の税金が還付、控除

③2022年12月31日にふるさと納税を申し込んだ

➡ 申請書類を郵送し、2023年1月11日に自治体に届いた

➡ 別途、確定申告が必要

万が一、1月10日までに届かなかった場合は、「ワンストップ特例制度」では受理されないため

別途、自分で「確定申告」を行う必要があります。

また、返礼品によっては12月ともなると在庫切れを起こしたり、金額が変わる場合もありますので、早めの申込みが安心です。

どんな手続きが必要なの?

税金控除を受けるためには、「確定申告」か「ワンストップ特例制度」の申請が必要です。

会社員など自分で確定申告を行っていない方は「ワンストップ特例制度」がオススメです!

送られてきた書類に記入して投函するだけで簡単にご利用できます。

「ワンストップ特例制度」・・・会社員向け

①1年間の寄付先を5自治体までにする

②申込時に「ワンストップ特例制度」を申し込む

③各自治体から送られてきた書類に記入、本人確認書類を添付

④寄付した翌年の1月10日までに届くように投函する

①1年間の寄付先を5自治体までにする

「ワンストップ特例制度」を利用するためには、1年間の寄付先を5自治体までに収めましょう。

6自治体以上に寄付する場合は、自分で「確定申告」する必要があります。

また、同じ自治体に複数寄付しても1自治体計算になります。

②申込時に「ワンストップ特例制度」を申し込む

寄付を申し込む際に「ワンストップ特例制度」を申し込みましょう。

こちらにチェックを入れることで、寄付先の自治体から申請書が郵送されてきます。

③各自治体から送られてきた書類に記入、本人確認書類を添付

寄付の都度、自治体から申請書類が送られてきます。

必要事項を記入し、マイナンバーカードや運転免許証など本人確認書類を忘れずに添付しましょう。

④寄付した翌年の1月10日までに届くように投函する

「ワンストップ特例制度」として受理されるには、翌年の1月10日までに届いていなければいけません。

余裕を持って早めに提出しましょう。

万が一、1月10日までに届かなかった場合は、「ワンストップ特例制度」では受理されないため

別途、自分で「確定申告」を行う必要があります。

⑤翌年6月からの住民税が控除されているか確認

申請できたら、翌年の6月からの住民税が控除されているか確認しましょう。

住民税決定通知書は毎年5~6月に届き、その中に「寄付金税金控除額」として金額が記載されています。

「確定申告」で申請する・・・個人事業主、副業をしている方向け

通常の確定申告の際に、寄附金受領証明書を提出します。

確定申告をする方は「ワンストップ特例制度」を利用できません。

▼手続きの比較表

| ワンストップ特例制度 会社員向け! | 確定申告 個人事業主、副業をしている方向け! | |

| 寄付先の数 | 1年間で寄付先は5自治体まで ※同じ自治体に複数寄付しても1自治体計算 | 寄付先の自治体数に限りがなく、複数自治体に寄付が可能 |

| 申請方法 | 寄付の都度、各自治体に申請書および本人証明書類を提出 | 年に一度、税務署に寄附金受領証明書を確定申告書類と共に提出 |

| 税金控除の仕組み | 住民税から全額控除(減額) | 所得税からの還付と、住民税からの控除 |

| 申請期限 | 寄付した翌年の1月10日 | 確定申告の期限:寄付した翌年の3月15日 |

ふるさと納税の流れおまとめ

①控除上限額を調べる

②寄付をする自治体を決めて寄付を申し込む

③「お礼の品」と「寄附金受領証明書」が届く

④寄付金控除の手続きを行う

なんとなく「ふるさと納税」についてイメージできたでしょうか?

大体の流れを把握できたら、最大のお楽しみである返礼品を探してみましょう♪

STEP2 返礼品を探してみよう

楽しい返礼品探し!

しるこさんが配信でおすすめした品や、びんとろメンバーが住んでいる地域の品、管理人のりんこが実際に選んでよかったものを紹介しています。

返礼品探しのご参考にどうぞ

STEP3 ふるさと納税の申込方法

返礼品が決まったら、実際に申し込んでみましょう。

申込方法はとっても簡単!画像付きで解説しています。

ワンストップ特例制度なら確定申告が要らないので、通常のお買い物感覚で申し込むだけ!

よくある質問

Q:学生でも寄付できるの?

A:ふるさと納税自体は寄付なので、学生でも行うことはできます。

ただし、税金控除は所得金額によって決まるので、収入がない場合は全額自己負担(控除が受けられない)になってしまいます。

大抵は親御さんの扶養に入っていると思いますので、親御さんにふるさと納税をオススメしてはいかがでしょうか。

Q:年末調整が終わってしまったんだけど、今からでもふるさと納税できる?

A:できます!

会社員の場合、毎月の給与やボーナスなどから所得税が差し引かれますが(源泉徴収)、この金額は目安であり正しい金額ではありません。

そこで、年に1回、当年の1月1日~12月31日の間に支払われた所得税額を正しく計算して、所得税を確定し過不足を整理するのです。

この制度を年末調整といいます。

なので、年末調整とふるさと納税は全く別物の制度になります。

また、ふるさと納税の控除は年末調整では行えないため、年末調整に時にふるさと納税の証明提出は不要です。

Q:給与所得って何?給与収入と何が違うの?

A:ややこしいですよね!ざっくり解説すると以下の通りです。

| 給与収入 | いわゆる年収のことで、税金が引かれる前の給与やボーナスなどを全て合計した額面の金額 お金だけでなくタダでもらったり、安く買った会社の商品なども含む |

| 給与所得 | 給与収入(年収)から仕事に使う備品など必要経費を給与所得控除として引いた金額 この給与所得をベースに所得税の納税額が計算される 給与所得 = 給与収入 - 必要経費(給与所得控除・特定支出控除) |

| 手取り | 実際に受け取ることができる金額 社会保険料や住民税、源泉徴収料(所得税を分割したもの)などが引かれる |

給与所得と手取りは、両方とも給与収入から差引いて計算していますが、引く内容、中身が違うのです。

| 概要 | 給与明細の文言 | 似たような言い方 | |

| 給与収入 | 会社が払う金額 (残業代、住宅手当などを含む) | 総支給額、支給合計など | 年収、月収、給与、額面 |

| 給与所得 | 給与収入から給与所得控除(必要経費)を引いた金額 | 給与明細には記載されない | 給与所得、事業所得 |

| 手取り | 実際に自分の口座に振り込まれる金額 | 差引支給額、振込支給額など | 可処分所得 |

Q:ワンストップ特例の申請書が届きません。どうしたらいいですか?

A:自治体によっては郵送自体をしていないところや、申請期限の関係で年末の対応を中止していることもあります。

その場合、こちらからダウンロードしていただき、寄付先の自治体に掲載されている窓口までご郵送ください。

※ワンストップ申請用紙の「整理番号」は自治体記載箇所になります。

※封筒に「ワンストップ申請書在中」と記入しての郵送をお勧めします。

また、2022年からオンライン申請ができるようになりましたので、オンライン申請対象自治体であればそちらからでも申請できます。

コメント